Der Euro eröffnet heute gegenüber dem USD bei 1,2215 (07:09 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,2182 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 109.06. In der Folge notiert EUR-JPY bei 133.23. EUR-CHF oszilliert bei 1.1987.

Unternehmen im Euro-Raum sind laut einer Umfrage der EZB, an der 149 Banken teilnahmen, zum Jahresbeginn leichter an Kredite gelangt. So weit, so gut!

Die Banken lockerten die Vergabestandards für Firmenkredite im 1. Quartal nachhaltig. In den Sektoren der Hypotheken und Verbraucherkredite kam es auch zu Erleichterungen.

Hintergründe liefern erhöhter Wettbewerbsdruck und die gestiegene Risikotoleranz der Kreditinstitute. Für das 2. Quartal erwarten die befragten Institute in allen drei Sektoren eine fortgesetzte Lockerung der Vergabestandards. Wir nehmen das Resultat der Umfrage zur Kenntnis. Wir haben nichts gegen Kreditvergabe basierend auf nachhaltigen Kriterien.

Werden Standards in einem reifen Prozess des Konjunkturzyklus gelockert, stellt sich aber die Frage, ob die Banken das Thema Antizyklik, das jedem Banker ins Herz gepflanzt sein sollte, in ihren Geschäftsmodellen verinnerlichen.

Der Fehler, der zur Krise 2007/ 2009 führte, lag in der Prozyklik der finanzierenden Institute. Anders ausgedrückt haben die Banker wie Broker, wie Makler agiert. Ergo gilt es hier, wachsam zu sein, dass hier nicht die Grundlagen für eine zukünftige Krise aus Gründen des Opportunismus im Rahmen kurzfristig orientierten Gewinnstrebens gelegt werden. Man muss nicht die Fehler der USA und der Vergangenheit wiederholen. Lernen aus Fehlern der Vergangenheit ist das Thema, das im Mittelpunkt stehen sollte.

Bezüglich Europas gilt, dass die Regulierungen der letzten Jahre für Banken ausgeprägt waren und damit aktuell kein virulentes Problem erkennbar ist.

Der Datenpotpourri des gestrigen Tages lieferte viele Erkenntnisse:

Der IFO-Geschäftsklimaindex sank das fünfte Mal in Folge. Nach der Indexumstellung kam es zu einem Rückgang per April von 103,3 auf 102,1 Punkte. Die Prognose lag bei 102,7 Zählern. Der Lageindex verlor von 106,6 auf 105,7 Punkte, während der Erwartungsindex von 100,0 auf 98,7 Zähler sank.

Fakt ist, dass die geo- und handelspolitischen Zankäpfel, die uns derzeit beschäftigen, auf die Stimmungslagen auf globaler Ebene mit der partiellen Ausnahme der USA belastend wirken (vieles geht ja auch von den USA aus).

Die marginale Anpassung der Wachstumsprognose durch die Bundesregierung per 2018 von 2,4% auf 2,3% darf als eine Reaktion darauf interpretiert werden. Bisher ist die Widerstandskraft, die die realen Daten in einer Durchschnittsbetrachtung liefern, vor dem Hintergrund der Problemherde bemerkenswert.

Das hängt in der Eurozone mit der Basis der wiederkehrenden Einkommen (nachhaltig) zusammen. Es hängt für die aufstrebenden Ländern mit dem Strukturprojekt „ One Belt One Road“ (beides Themen Aristoteles) zusammen.

In den USA hat es mit „Deficit Spending“ via Steuerreform, mit Öl, Gas, Konsumkredit und Hoffnung zu tun!

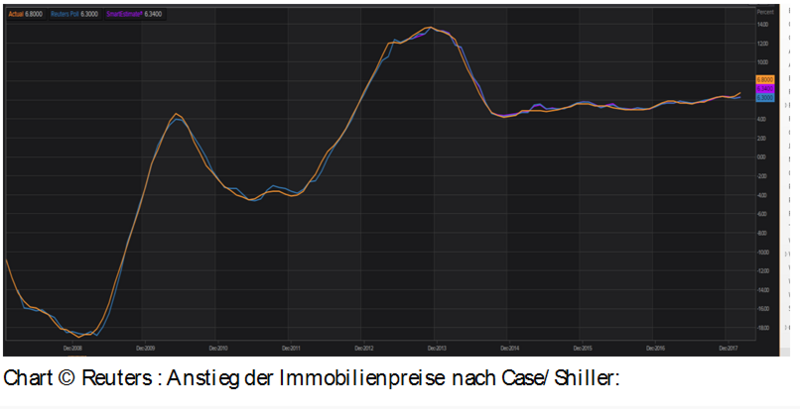

Aus den USA erreichten uns Datensätze zu der Entwicklung der Immobilienpreise. Der von FHFA ermittelte Preisindex offerierte per Februar einen Anstieg im Jahresvergleich um 7,2% nach zuvor 7,3%, während das Pendant von Case/ Shiller (20 Städtevergleich) eine Zunahme um 6,8% nach zuvor 6,4% mit sich brachte.

Das sind sportliche Werte. Seit 2011/ 2012 steigen diese Preise deutlich stärker als die US-Einkommen. Daraus ergibt sich ein „Affordability Gap“.

Um den Immobilien-Absatz und das Preisniveau zu erhalten, nehmen Risiken zu. In den USA wurden in den letzten Jahren die Kreditvergabestandards gelockert. Wir sind noch nicht da, wo wir 2007 waren. Der Weg ist jedoch schon beschritten.

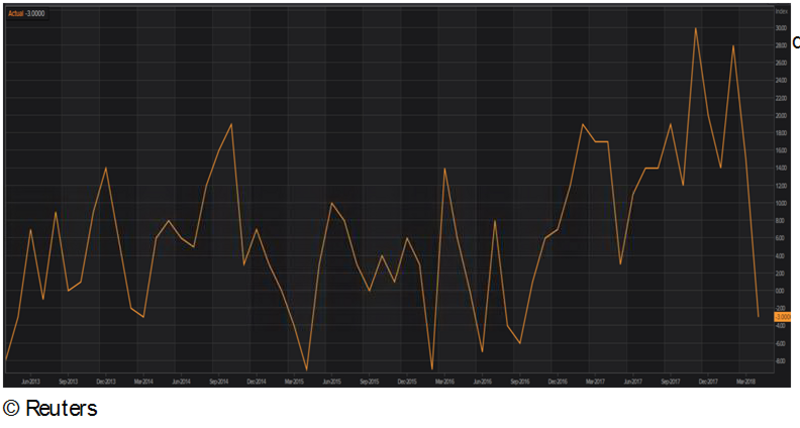

Das US-Verbrauchervertrauen nach Lesart des „Conference Board“ nahm unerwartet von 127,0 auf 128,7 Punkte zu. Die Prognose lag bei 126,0 Zählern. Dieser Index ist für hohe Volatilität bekannt - er hat geliefert.

Der Blick auf den Chart belegt die profunde Stimmungslage der hier befragten Enklave der US-Gesellschaft. So gut war die Stimmung nur um die Jahrtausendwende.

Der Absatz neuer Wohnimmobilien legte in der auf das Jahr hochgerechneten Fassung von 667.000 auf 694.000 zu. Die Prognose lag bei 630.000.

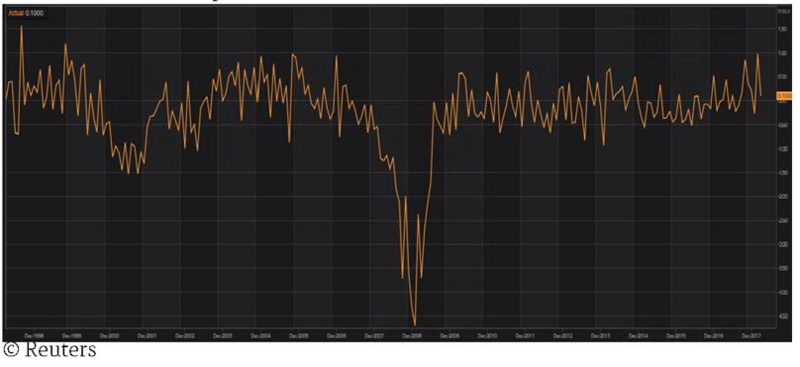

Der Richmond Fed Composite Index sank unerwartet per April von 15 auf -3 Punkte und markierte den niedrigsten Stand seit September 2016.

Das Fazit zu den USA lautet bezüglich der gestern veröffentlichten Daten.

Bei weit über den Einkommenszuwächsen steigenden Immobilienpreisen und erhöhten Immobilienabsätzen („Flipping“ ist wieder „in“) steigt die Verbraucherstimmung, während es aus den Regionen in der Realwirtschaft ansatzweise divergierende Signale gibt.

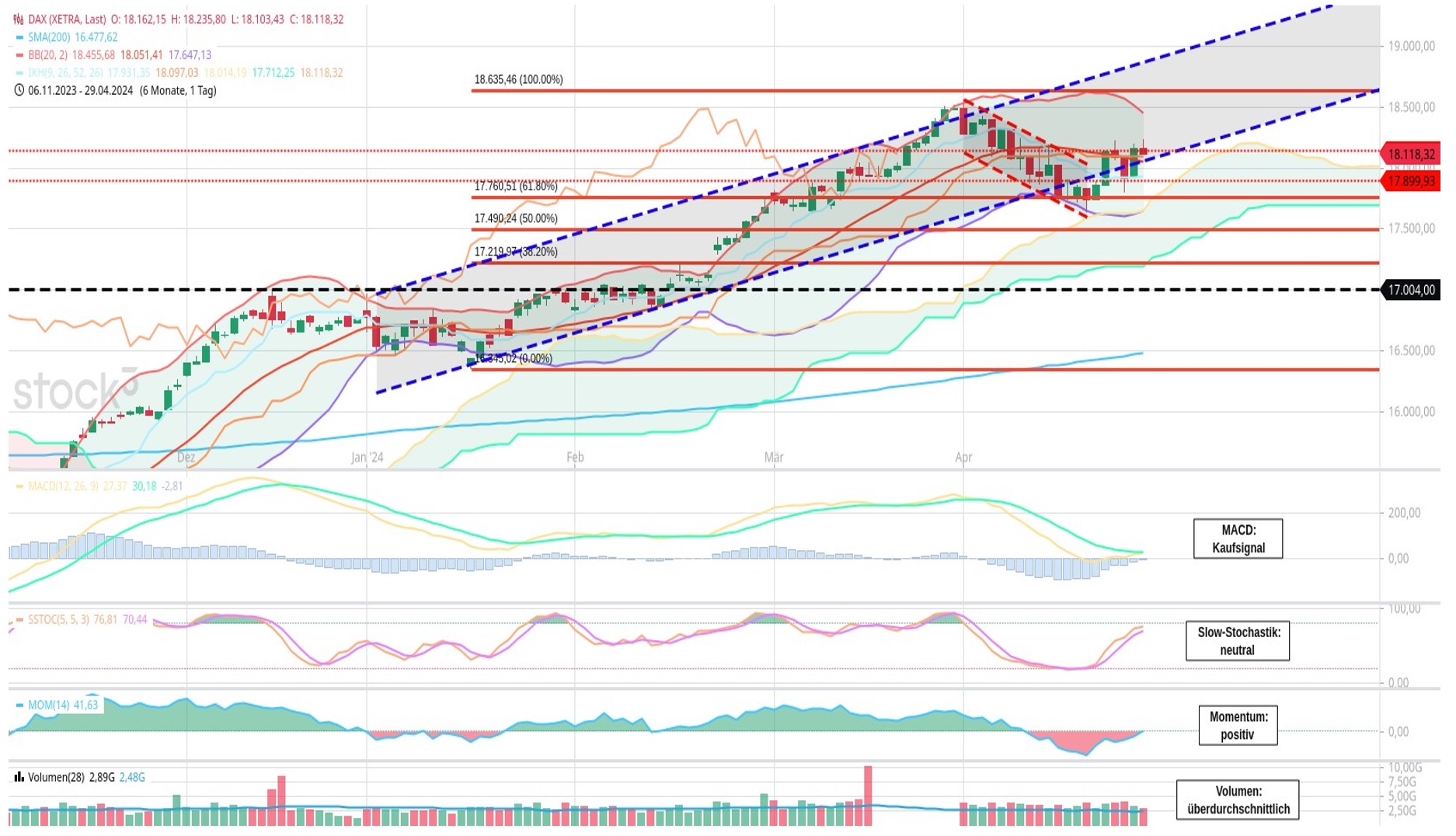

Aktuell ergibt sich ein Szenario, das den USD gegenüber dem Euro favorisiert. Erst ein Überwinden des Widerstandsniveaus bei 1.2400-20 neutralisiert den positiven Bias des USD.

Viel Erfolg!

**************************************************************

Wie investiere ich erfolgreich in Aktien oder Immobilien? Wir verraten es Ihnen! Hier entlang

Kommentare

Der US-Dollar, der nach meiner Einschätzung eigentlich nur noch genau soviel wert ist wie das Papier auf dem er gedruckt ist, genießt dagegen den Vorteil die Währung der "noch" herrschenden Supermacht zu sein. Seine hyperinflationäre Vermehrung als Weltleitwährung tut dem keinen Abbruch, wie wir an den jüngsten Sanktionen und den Folgen für z.B. Rusal sehen. Allerdings dürfen die Amis den Bogen nicht überspannen, denn in Zeiten des Aufbaus der neuen Seidenstraße und der damit langsamen aber stetig zunehmenden Attraktivität noch völlig unerschlossener Märkte, mit Milliarden künftiger Konsumenten, die noch nicht mal einen Kühlschrank Ihr eigen nennen, kann es schnell passieren , das das stets scheue Reh des Kapitals urplötzlich die Seiten wechselt. Wenn wir eines wissen dann eines ganz sicher, das Kapital interessiert bei Aussicht auf höheren Profit weder Ideologie, Demokratie, Menschenrechte oder sonst eine hohle Phrase. Die Tür in den Euroasiatischen Wirtschaftsraum öffnet sich gerade und wer jetzt nicht sicher den Fuß in die Tür, der noch zum Teil diktatorisch geführten Wirtschaftsräume, bekommt, wird über kurz oder lang keine Rolle mehr in der Weltpolitik spielen.

Wir im Westen leben in einer Welt der heillos überschuldeten privaten und gesellschaftlichen Haushalte bei stagnierender bzw. lahmender Lohnentwicklung, die durch die echte Inflation aller Bereiche der Wirtschaft und des Staates mehr als eliminiert wird. In Deutschland, auch noch unter einer Regierung, die seit dem Amtsantritt von Merkel, nur noch aktionistische, plan- und ziellose, und gesellschaftszerstörende Politik betreibt, die obendrein völlig immun ist gegen Fortschritt, Innovationen und Weitblick. Wer eine Frau Bäätschiiiii zur Vorsitzenden einer "Volkspartei" wählt hat den Überschallknall der Wahl 2017 nicht gehört.

Die kommenden Auswirkungen der Digitalisierung, Automatisierung und Robotertechnik wird dieser Politik den Garaus machen. Ein mehrere Millionen großes und weiter wachsendes Heer von bildungsfernen, archaisch religiös instrumentalisierten und unserer Kultur völlig fernen Migranten, die sich künftig um die verbliebenen Marktstände bei Obst, Gemüse, Gastronomie, Gebrauchtwagen- und Warenhandel aller u.ä. prügeln, Parallelgesellschaften gründen und unser Sozialsystem mit wachsenden Milliardensummen an Sozialleistungen zum bersten bringen werden und denen obendrein ein Schutzstatus durch den Staat gewährt wird, den man getrost als gesetzlichen Freifahrtschein gegen das BGB nennen darf, werden dann die offizielle von den wahren Ursachen ablenkende Kulisse des Zerbrechens unserer Gesellschaft abgeben.

In Asien stehen dagegen Milliarden, liebe Banken hört zu, schuldenfreier Konsumenten gegenüber, die bis jetzt auf Grund Ihrer Einkommenssituation nicht ins Kreditvergabeschema passen.

Würgen die USA, im durchaus verständlichen Eigeninteresse und nur auf Grund Ihrer Machtstellung, das junge Wachstum in dieser Region ab, handeln Sie selbstmörderisch, denn es wächst zwar kurzfristig Ihr eigener Profit, aber die Konsumenten Ihres Wirtschaftsraumes werden dadurch nicht mehr konsumieren und auch Schuldenlast der privaten und gesellschaftlichen Haushalte wird sich nicht verbessern.

Und ich glaube eher an Marsmännchen als das die Konzerne, die auch mit Sanktionen erpressten Profite als dringend benötigte Medizin in Form höherer Löhne an Ihre Beschäftigten und Bürger weitergeben.

Also kommt was kommen muß, eine Lockerung der Kreditvergabe und das in einem System, welches noch nicht mal ernsthaft damit begonnen hat die Folgen der Lehmann Pleite zu verarbeiten.

Allein Griechenland wird trotz aller kosmetischen Maßnahmen der westlichen Zentralbanken zum Kotau des Westens vor den unterdrückten aber gültigen Gesetzen der Marktwirtschaft.

Ich bin nur gespannt wie man uns versuchen wird den Schuldenschnitt zu verkaufen.

Was ich von Anfang an sagte: Macron, dieses Rothschild-Männchen aus dem absoluten NICHTS, ist installiert worden, ums das Ende, mittels europäischem Finanzminister, der sicher wieder ein Franzose, Italiener oder Luxemburger wird, auf Kosten des deutschen Steuerzahlers hinauszuzögern. Frankreich und Italien werden es nicht schaffen Ihre Haushalte zu konsolidieren, auch wenn Hedgefonds billigst Italien Schuldtitel abkaufen, was an sich ja bereits einem Zahlungsausfall gleichkommt. Das verführt die Italiener nur wieder zu neuen Schulden. Man kann es wenden wie man will...für Deutschland wird es nicht gut ausgehen. Und bevor die EU zusammenbricht wird Deutschland unter Merkel lieber den Raubzug Macrons nachgeben und ihm den Schlüssel zur deutschen Steuerschatzkammer aushändigen, bis dann eines Tages auch hier nichts mehr zu holen ist. So ist das System aufgebaut, es gibt kein Entrinnen. Kapitalismus bedeutet am Ende Anhäufung von Profit nur auf einem Haufen.

Den USA weiter unwidersprochen zu folgen bedeutet für die Zukunft verlieren zu lernen.

Respekt! Eine schöne Zusammenfassung des Status quo.

Es muss aber so kommen denn alle die was zu sagen haben bleiben so lange auf ihren Stühlen sitzen bis es zu spät ist.